「決算書についての基本的な知識が不足している…」

「財務諸表と決算書の違いや読み方、分析方法などを知りたい」

「自社の経営状態や財務状況を正確に把握できるスキルを習得したい」

決算書は、会社の経営力(稼ぐ力や成長する力、倒産のリスクなど)を把握するための欠かせない書類です。読み解く力や分析方法を身につければ、経営改善に大きく役立つでしょう。

一方で「財務諸表と決算書の違いがわからない…」「各書類から経営状態を把握する方法がわからない…」という悩みを抱えている人も多いのではないでしょうか。

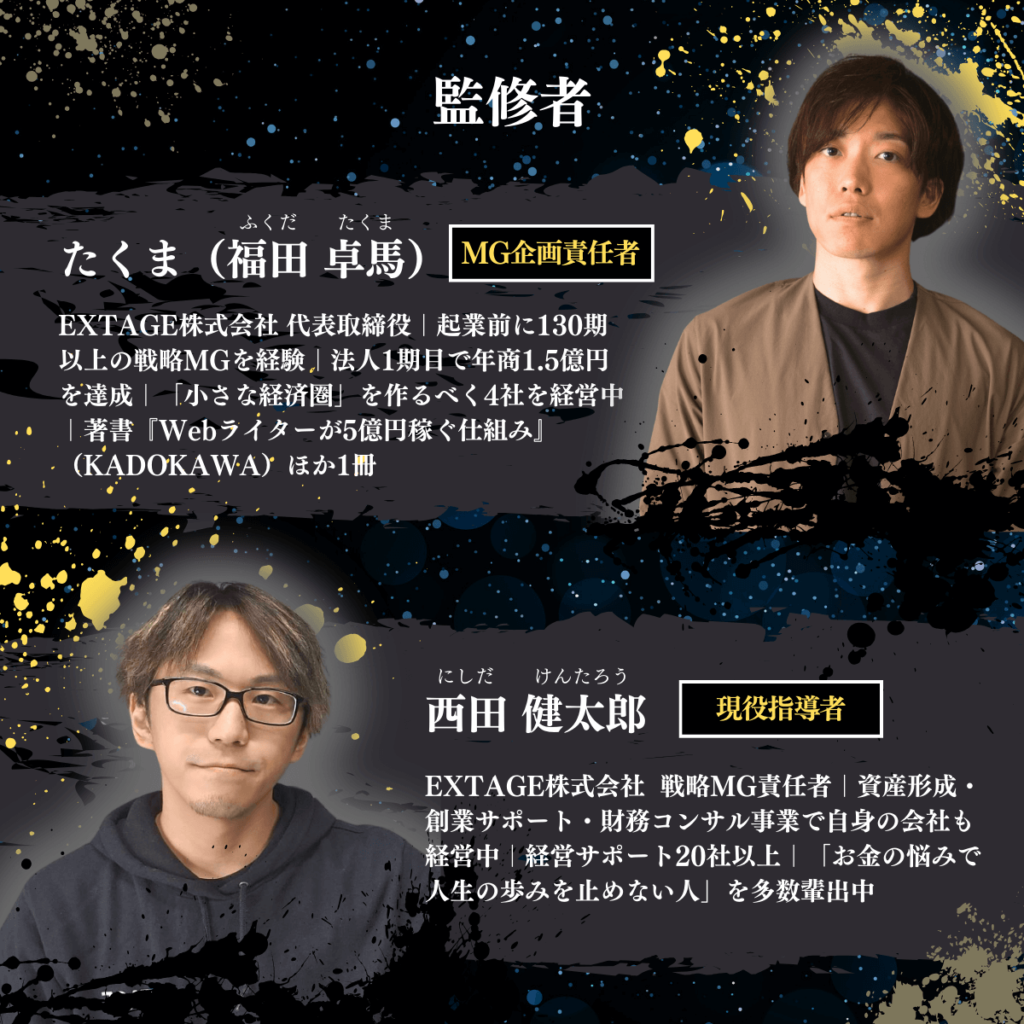

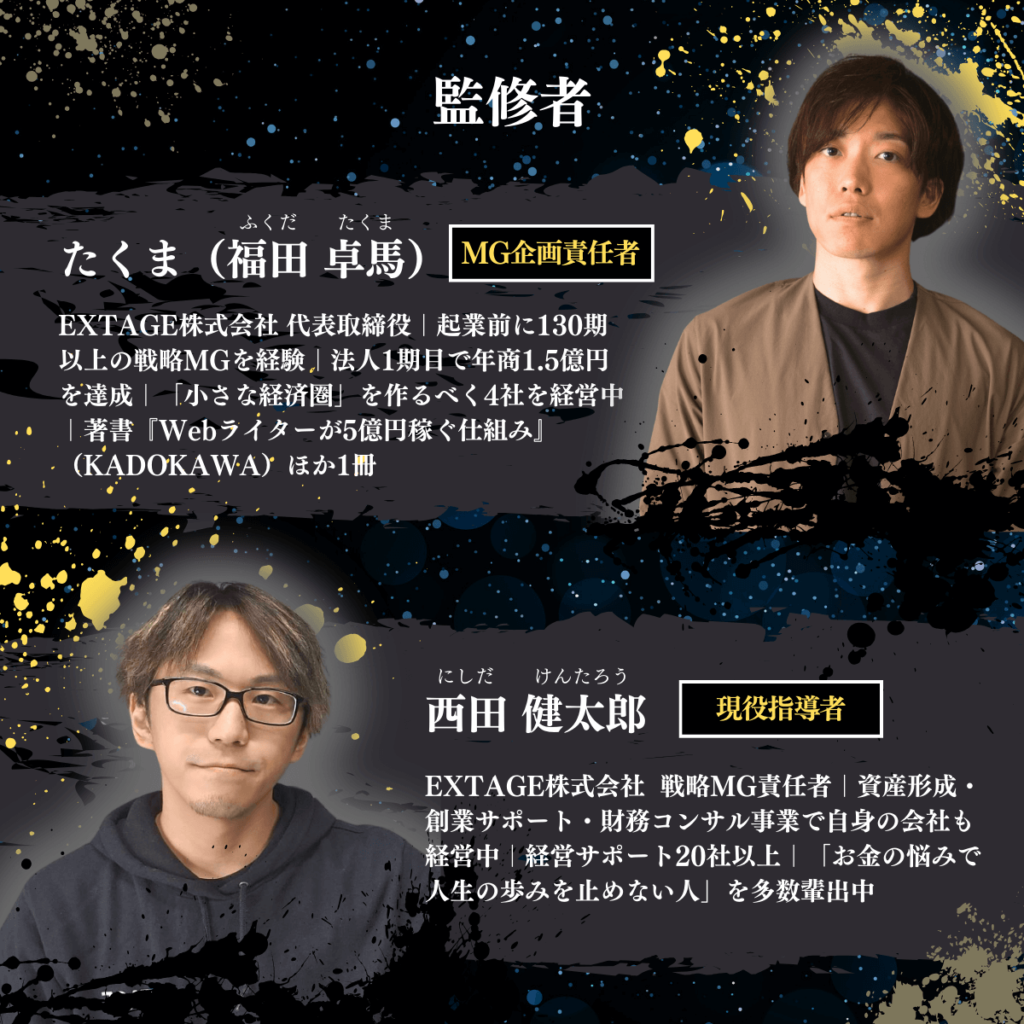

たくま

たくまそこで本記事では、戦略MGを130期以上こなし、創業1期目で売上1.5億・利益率80%を達成できた僕が以下の内容を解説します!

- 財務諸表と決算書の違い

- 決算書を作成する目的

- 財務三表の違い

- 決算書からわかるコト

財務三表(貸借対照表や損益計算書など)の読み方や分析方法をしっかりと理解して、経営改善や売上アップに役立てましょう!

なお「決算書から経営状態を読み解くスキルを最短で身につけたい」「でも勉強方法がわからない」といった悩みを解決したいと考えているなら、戦略MGの活用を検討してみてください。

EXTAGE株式会社は、個人の方でも気軽に参加できるよう、戦略MGを定期開催しています。人数限定で無料キャンペーンを実施しているので、この機会に申し込んでみてください!

\ 1日で3年以上の経営が体験できる! /

財務諸表と決算書の違いは?

決算書と財務諸表は多くの場合、同じ意味で使われています。ただし、決算書は一般的な呼び方であり、正式名称ではありません。

決算書の正式名称は法律によって異なり、金融商品取引法では財務諸表、会社法では計算書類と呼ばれています。

「会社がどれだけ儲かったのか?」「どれだけの蓄えがあるのか?」など一定期間の経営成績や財務状況をあらわす書類

財務諸表と計算書類では、対象となる会社や書類などが異なるため注意しましょう。

| 財務諸表 | 計算書類 | |

|---|---|---|

| 法律 | 金融商品取引法 | 会社法 |

| 対象となる会社 | 上場企業など | 株式会社・合同会社 |

| 提出先 | 内閣総理大臣 | 株主総会 |

| 提出書類 | 貸借対照表 損益計算書 キャッシュフロー計算書 株主資本等変動計算書 附属明細表 | 貸借対照表 損益計算書 株主資本等変動計算書 個別注記表 |

提出書類のなかでも、貸借対照表と損益計算書、キャッシュフロー計算書は「財務三表」と呼ばれ、重要な書類に位置づけられています。

決算書と一口に言っても、法律により正式名称や提出書類が異なります。書類作成の不備をなくすためにも、自社がどちらに該当するのかを把握しておきましょう。

決算書(財務諸表・計算書類)で重要な財務三表

ここでは決算書(財務諸表・計算書類)で重要な財務三表について紹介します。

- 貸借対照表(BS)

- 損益計算書(PL)

- キャッシュフロー計算書

財務三表の内容を詳しく知りたい人は、参考にしてみてください。

1. 貸借対照表(BS)

貸借対照表は、決算日時点の会社のお財布事情を示す書類です。

英語では「Balance sheet」であり、略して「BS(ビーエス)」とも呼ばれます。

以下に、貸借対照表から把握できるコトをまとめました。

- どのように資金を得ているか?

- なににお金を使っているか?

- 保有している資産は?

- 抱えている借金は?

貸借対照表は、資産の部と負債の部、純資産の部の3つの部門で構成されています。

| 貸借対照表の構成 | |

|---|---|

| 資産の部 (現金や建物、土地、開発費など) | 負債の部 (短期借入金や売掛金、社債、支払手形など) |

| 純資産の部 (資本金や利益剰余金、新株予約権など) | |

| 資産の合計額 | 負債・純資産の合計額 |

資産の合計額と負債・純資産の合計額は必ず一致します。計算が合わない場合は、経営状況にズレがあると認識したほうがよいでしょう。

資産の部と負債の部、純資産の部ではそれぞれ把握できる内容が異なります。

- 資産の部:現在保有している資産や、お金の使い道など

- 負債の部:お金の調達先や、返済が必要な借金の額など

- 純資産の部:お金の調達先や、自社で集めた資金(株主からの出資や利益など)の額など

なお、こちらの記事「【一撃でわかる】貸借対照表とは会社のお財布事情を示す書類!基礎から作り方まで完全解説」では、貸借対照表の読み解き方や作り方などを解説しています。

貸借対照表についての知識を深め、より良い経営をおこないたい人は、参考にしてみてください。

2. 損益計算書(PL)

損益計算書は、収入と支出を比較して、会社が儲かっているかどうかがわかる書類です。

英語では「Profit and Loss statement」であり、略して「PL(ピーエル)」ともいいます。

以下に、損益計算書から把握できるコトをまとめました。

- どこで儲けを出しているか

- どこでお金を使っているか

- どれだけの利益を得られたか

損益計算書は、費用と利益、収益の3つの要素で構成されています。そのなかでも、とくに重要となる5つの項目を以下にまとめました。

- 売上総利益:1年間でどれだけの儲けがあったかがわかる

- 営業利益:主力事業(本業)でどれだけの儲けがでたかがわかる

- 経営利益:全体の事業(主力事業を除く)からどれだけの儲けがでたかがわかる

- 税引前当期純利益:各種税金(住民税や法人税など)を支払う前にどれだけの儲けがあるのかがわかる

- 当期純利益:最終的にどれだけの儲けがでたのかがわかる

各項目の計算方法は、以下のとおりです。

| 項目 | 計算方法 |

|---|---|

| 売上純利益 | 売上高-売上原価 |

| 営業利益 | 売上総利益-販売費及び一般管理費(人件費や水道光熱費、消耗品費など) |

| 経常利益 | 営業利益(金融機関での現金預け入れに対する受取利息や雑収入など)+営業外収益-営業外費用(借入金などの支払利息、営業以外の雑費など) |

| 税引前当期純利益 | 経常利益+特別利益-特別損失 |

| 当期純利益 | 税引前当期純利益-法人税等 |

なお、こちらの記事「【よくわかる】PL(損益計算書)とは?ビジネスでの作成目的やチェックポイントも解説」では、損益計算書の読み解き方やビジネスへの活かし方などを解説しています。

損益計算書についての知見を深め、会社の利益を最大化させたい人は、参考にしてみてください。

3. キャッシュフロー計算書

キャッシュフロー計算書は、1年間のお金(現金)の流れが細かくわかる書類です。

英語では「Cash Flow Statement」であり、略して「CS(シーエス)」とも呼ばれます。

以下に、キャッシュフロー計算書から把握できるコトをまとめました。

- どのようにお金が入ってきたか?

- どのようにお金が出ていったか?

- なににお金を使っているか?

キャッシュフロー計算書は、営業活動と投資活動、財務活動の3つから構成されています。

- 営業キャッシュフロー:主力事業(本業)での現金の増減がわかる

- 投資キャッシュフロー:設備投資や株の売買などの投資活動による現金の増減がわかる

- 財務キャッシュフロー:銀行からの借入や返済、社債の発行、配当金の支払いなどの財務活動による現金の増減がわかる

キャッシュフロー計算書は、上場企業だけが作成を義務付けられているため、上場企業以外の会社は作成する必要はありません。ただし、現金の流れがわかる重要な書類であるため、多くの会社が作成・活用しています。

なお、こちらの記事「【簡単】キャッシュフロー計算書の作り方を優しく解説!おすすめツールや注意点も紹介」では、書類の作り方や着目すべきポイントなどを解説しています。

キャッシュフロー計算書への理解を深め、安定した会社経営を目指したい人は、参考にしてみてください。

決算書(財務諸表・計算書類)を作成する目的

ここでは、決算書(財務諸表・計算書類)を作成する目的を解説します。

- 利害関係者(株主や投資家など)が経営状態を知るため

- 債権者(金融機関)が経営の安定性を確認するため

- 税務当局が法人税等の申告・納付額に誤りがないかを知るため

- 従業員や取引先が財政状況や経営成績を知るため

- 経営戦略に役立てるため

決算書の作成予定がある人は、参考にしてみてください。

1. 利害関係者(株主や投資家など)が経営状態を知るため

会社の経営状態(財政状況や経営成績など)がわかる決算書は、利害関係者(株主や投資家など)が、出資や投資をするかどうかの判断をするための材料の一つになります。

株主(会社に資金を出す人)にとっては「自分の出したお金が利益として還元されるのか?」「配当金をどれくらいもらえるのか?」を把握するために必要です。

経営に対する意見や申し立てをおこなったり、今後の出資の判断をしたりする場面でも、決算書の存在は欠かせません。

投資家(株の売買をおこなう人)にとっては、投資先として適した企業であるかどうかを判断するための大切な書類です。

決算書をとおして、今後も成長が期待できる会社であると判断してもらえれば、投資先の一つとして選ばれるでしょう。

なお、配当に回せるお金の限度額は、貸借対照表から読み取れます。具体的には「その他資本剰余金」「その他利益剰余金」の合計です。

また、損益計算書に記載されている当期純利益に対して一定割合を配当する会社も多くあります。株主の納得のいく配当金額になっているのかを判断する基準として使うと良いでしょう。

損益計算書の作り方や読み方は「【簡単4ステップ】損益計算書(PL)の書き方・作り方をわかりやすく解説!注意点や読み方のポイントも紹介」で解説しています。

2. 債権者(金融機関)が経営の安定性を確認するため

経営の安定性や財務状況などがわかる決算書は、債権者(金融機関)が、お金を貸しても大丈夫かどうかを判断するための材料の一つになります。

金融機関は決算書を通して「倒産のリスクが高くないか?」「返済できるだけの利益はあるか?」などを把握できます。

担保となる財産(土地や不動産など)があるかどうかを知るための手段としても欠かせません。

貸したお金を返せるだけの力があると債権者に判断してもらえれば、融資を受けられる可能性が高まるでしょう。

なお、借入金の返済能力の軸になるのは、実際に手元に残るキャッシュ(現金)です。キャッシュフロー計算書でいう「営業活動によるキャッシュフロー」をもとに返済に要する年数を計算します。

また、将来のキャッシュフローを予測するには「直接法」で作成したキャッシュフロー計算書が分析しやすくなっています。

「キャッシュフロー計算書の直接法ってなに?」と思った方は、関連記事「【保存版】キャッシュフロー計算書の直接法を徹底解説!作成方法4ステップも紹介」で確認しておきましょう。

3. 税務当局が法人税等の申告・納付額に誤りがないかを知るため

企業の利益がわかる決算書は、税務当局が適切な納税額が記載されているかを知るための材料になります。

決算書を通して「利益が正しく計算されているか?」「前年度と比較しておかしい点はないか?」などを把握できます。

あらぬ疑いをかけられないためにも、不備のない決算書を作成しましょう。

書類に怪しい点があると、税務調査が入るおそれがあります。また、不正が発覚した場合、追徴課税が課せられる可能性も否定できません。

なお、税金の計算に使うのは、損益計算書で算出した「税引前当期純利益」です。企業の最終利益に近い金額にはなりますが、収益性を判断するときはほかの利益項目とのバランスが重要である点には注意してください

4. 従業員や取引先が財政状況や経営成績を知るため

企業の収益性や成長性などがわかる決算書は、信頼に値する会社であるかどうかを従業員や取引先に判断してもらうための材料の一つになります。

従業員にとっては「給料やボーナスをしっかりともらえるか?」「リストラの危険性はないか?」を把握するために必要です。昇給や昇格など、今後のキャリアアップに支障がないかを知るための手段としても欠かせません。

取引先にとっては、今後も継続して取引をおこなっていっても問題ないかを判断するための大切な書類です。

決算書は、必要なときに自由に情報を取得できるようになっています。

信頼に値する会社だと従業員や取引先に思ってもらうためには、しっかりと利益をつくりだせる環境を整える必要があるでしょう。そのためには、決算書を経営改善に活かすための勉強が必須です。

なお、企業の現状と将来性は「貸借対照表」「損益計算書」で分析できます。

詳しくは「【超入門】貸借対照表と損益計算書の違いとは?わかることや経営に活かすコツまで解説」で解説しているので、ぜひ参考にしてください。

5. 経営戦略に役立てるため

会社の業績や成長度、現金の流れなどがわかる決算書は、経営者にとっても欠かせない書類の一つです。

自社の置かれている状況を客観的に把握したり、業績を上げる施策を考えたりするための重要な指標になるからです。

会社が持っている強みの把握にも役立つでしょう。

一方で、決算書の見方がわからないと、書類に記載されている数字の意味が理解できないため、自社の経営状況や財務状況などの把握が難しくなります。

会社の現状を正確に理解し、業績アップを目指すためには、決算書を適切に読み取る力が必要不可欠といえるでしょう。

EXTAGE株式会社では、ゲーム感覚で決算書の読み方を身につけられる戦略MGを開催しています。セミナーを受講すると、1日で数年分の会社経営を疑似体験できたり、現実に近い経営シミュレーションをおこなえたりします。

「決算書から経営状態を読み取るスキルを最短で身につけたい」「でもどうやって勉強すればいいかわからない…」といった悩みを解決したいと考えているなら、戦略MGの活用を検討してみてください。

個人の方でも気軽に参加できるよう、定期開催しています。参加費無料キャンペーンもやっているので、ぜひ以下から詳細をチェックしてみてください!

\ 1日で3年以上の経営が体験できる! /

「参加するメリットを知りたい!」という方は、関連記事「【必読】戦略MG研修は意味がないは嘘!おすすめするわけと学びを得るためのコツを伝授」を一読するのがおすすめです。

経営改善に活かす!決算書(財務諸表・計算書類)の分析方法とわかるコト

最後に、決算書(財務諸表・計算書類)の分析方法とわかるコトについて紹介します。

- 稼ぐ力や成長能力がどれくらいあるか

- 経営資源を効率よく活用できているか

- 経営の安定性や安全性がどれくらいあるか

決算書を経営改善に活かす際の、参考にしてもらえれば幸いです。

1. 稼ぐ力や成長能力がどれくらいあるか

貸借対照表や損益計算書を分析すると、会社の収益力(儲ける力)や成長性(成長する力)を把握できます。

稼ぐ力や成長能力を測る方法には、以下のようなものがあります。

| 指標 | わかるコト・計算方法 |

|---|---|

| 売上高営業利益率 | 主力事業(本業)で効率よく儲けているかどうかの判断ができる 売上高営業利益率=営業利益÷売上高×100 |

| 売上総利益率 | 売上高営業利益率とともに会社の収益力を把握する方法として使用される 売上総利益率=売上総利益÷売上高×100 |

| 従業員増加率 | 会社の成長具合(従業員数や会社の規模など)が把握できる 従業員増加率=(当期従業員数-前期従業員数)÷前期従業員数×100 |

売上高営業利益や売上総利益率が高いほど、会社の稼ぐ力が高いと判断できるでしょう!

従業員増加率が高ければ、会社の規模が拡大していると分析できます。

2. 経営資源を効率よく活用できているか

貸借対照表や損益計算書からは、経営資源(ヒトやモノ、カネなど)を効率的に運用し、しっかりと価値(お金)を生み出せているかの把握もできます。

会社の効率性や生産性を測る方法には、以下のようなものがあります。

| 指標 | わかるコト・計算方法 |

|---|---|

| 労働生産性 | 従業員の会社への貢献度を把握できる 労働生産性=付加価値(売上−外部購入費)÷従業員数 |

| 労働分配率 | 会社の儲けに対する人件費がわかる 労働分配率=人件費÷付加価値×100 |

| 有形固有資産回転率 | 有形固定資産(建物や機械、車両など)が有効活用されているかの把握ができる 有形固定資産回転率(回)=売上高÷有形固有資産額 |

労働生産性が高いほど、従業員一人あたりの稼ぐ力が高いと判断できるでしょう。

有形固定資産回転率が高ければ、収益性(儲けを得る力)のアップにつながるといわれています。

3. 経営の安定性や安全性がどれくらいあるか

貸借対照表を活用すると、会社の支払い能力や倒産のリスクなどを分析できます。

経営の安定性や安全性を測る方法には、以下のようなものがあります。

| 指標 | わかるコト・計算方法 |

|---|---|

| 流動比率 | お金を支払う力がどれだけあるかを把握できる 流動比率=流動資産÷流動負債×100 |

| 当座比率 | 会社の支払い能力をより厳密に把握するための指標 当座比率=当座資産÷流動負債×100 |

| 自己資本比率 | 借金の大きさを把握できる 自己資本比率=純資産÷総資本×100 |

流動比率が200%を超えている場合、倒産のリスクが低いといえるでしょう。

当座比率については、100%を超えていれば安全性(支払い能力)に問題がないといわれています。

本記事を参考に、決算書(財務諸表・計算書類)の読み方や分析方法を知るためのキッカケにしていただければ幸いです!

「決算書から自社の経営状態や財務状況を読み解くスキルを最短で身につけたい」という方は、戦略MGの活用を検討してみてください。

個人の方でも気軽に参加できるよう、定期開催しています。今すぐ申し込めば半額以下の価格で体験できるので、この機会に申し込んでみてください!

\ 1日で3年以上の経営が体験できる! /

「戦略MGってなに?」「どういうスキルが身につくの?」と思った方は、関連記事「【講師直伝】戦略MG(マネジメントゲーム)研修とは?得られるスキルとゲームの流れを徹底解説」をぜひ読んでください。

経営をリアルに体験することで、一生モノのスキルが身につきますよ。