「キャッシュフロー計算書ってなに?」

「キャッシュフロー計算書の作り方がわからない」

「どんなことがわかるの?」

法人、個人問わず、経営には「キャッシュフロー計算書が重要」と聞くけど、作り方がわからなくて悩んでいる方も多いのではないでしょうか。

たくま

たくま優秀な能力を持つ経営者でも、会計の知識を持つ人は多くありません。

しかし、キャッシュフロー計算書は現金の流れを把握できるようになるため、安定した経営を目指したい方には欠かせない書類です。

本記事では、キャッシュフロー計算書について以下の内容を詳しく解説します。

- キャッシュフロー計算書が必要な理由

- 作り方

- 注意点

- 着目すべきポイント

- 作成におすすめのツール

キャッシュフロー計算書の作成におすすめのツールも紹介しているので、ぜひ最後まで読んで参考にしてください!

なお、EXTAGE株式会社では、定期的に「戦略MG(マネジメントゲーム)」を開催しています。経営を疑似体験することで、楽しみながらスキルアップが目指せます。

キャッシュフロー計算書から読み取れる数字で、経営の良し悪しの分析ができるようになるでしょう!初心者の方も大歓迎なので、ぜひお問い合わせボタンから詳細をご確認ください。

僕も戦略MGを130期以上こなして、創業1期目で売上1.5億・利益率80%の事業を達成できました!

\ 1日で3年以上の経営が体験できる! /

キャッシュフロー計算書が必要な理由をサクッと解説

キャッシュフロー計算書は、安定した経営のためには欠かせません。その他の財務諸表では見えない「現金の流れ」を把握できるからです。現金の流れが把握できていないと、黒字倒産してしまうことがあります。

帳簿上では売上があり経営がうまくいっているように見えるものの、現金が手元にないことが原因で借入金などの返済ができず倒産してしまうこと

キャッシュフロー計算書を作成しておくと、手元にどれくらいの現金があるかがわかります。そのため、将来的に必要な支払いを考慮しつつ、現在使えるお金が明確になるでしょう。

備品の買い替えや株式の投資を検討する際などに、役立てられます。

キャッシュフロー計算書の作り方を3ステップでわかりやすく解説

キャッシュフロー計算書の作成手順を、以下の3ステップで紹介します。

- 直接法か間接法を選ぶ

- 損益計算書と貸借対照表を用意する

- 項目別に記載する

項目さえ理解していれば、簡単に作成できるのでチャレンジしてみてください。

1. 直接法か間接法を選ぶ

キャッシュフロー計算書には「直接法」と「間接法」の2種類があります。

「直接法」は、営業活動による収入や支出の流れを取引ごとに記載します。そのため、売上や給与支払いなど、それぞれの項目でいくら現金を使用したかわかりやすいのが特徴です。

作成方法についは、関連記事「【保存版】キャッシュフロー計算書の直接法を徹底解説!作成方法4ステップも紹介」を参考にしてください。

一方「間接法」は、損益計算書をもとに作成します。そのため、一定期間における現金の動きが明確になります。営業活動が効率的にできているかなどを、分析するのに役立つのがポイントです。

ただし、影響を受けるのは「営業活動によるキャッシュフロー」のみです。「投資」や「財務」活動におけるキャッシュフローは、共通の項目になっています。

作成にかかる手間が大きいため「間接法」を活用している企業が多いです。

詳しくは、関連記事「【明解】キャッシュフロー計算書の間接法をわかりやすく解説!作り方や合わないときの対処法も解説」で解説しています。ぜひ参考にしてください!

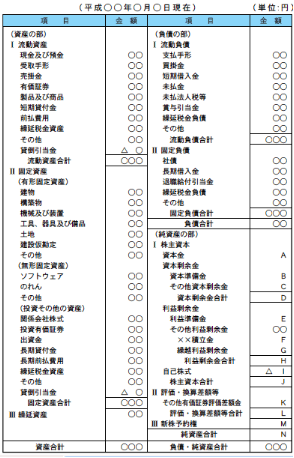

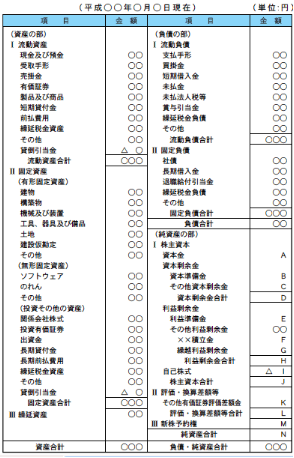

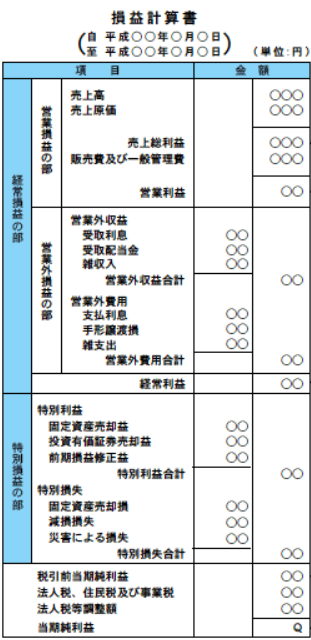

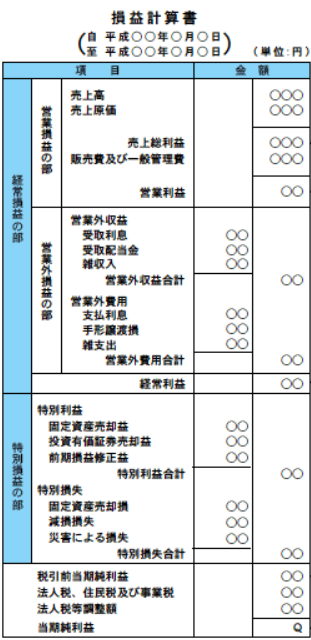

2. 損益計算書と貸借対照表を用意する

キャッシュフロー計算書を作成する際は、以下の2つの資料を用意しましょう。

- 前期および当期の貸借対照表

- 当期の損益計算書

貸借対照表

損益計算書

また、固定資産や有価証券の取引きや新株を発行した場合は、関係する資料が追加で必要です。

キャッシュフロー計算書を作成する前に、準備しておいてください。

それぞれの作成方法は以下のリンクから確認できます。

| 作成する財務諸表 | 解説記事 |

|---|---|

| 貸借対照表 | 【一撃でわかる】貸借対照表とは会社のお財布事情を示す書類!基礎から作り方まで完全解説 |

| 損益計算書 | 【簡単4ステップ】損益計算書(PL)の書き方・作り方をわかりやすく解説!注意点や読み方のポイントも紹介 |

ぜひ参考にして、サクッと作成してしまいましょう!

3. 項目別に記載する

キャッシュフロー計算書は、以下の3つの区分で構成されています。

| キャッシュフローの区分 | 詳細 |

|---|---|

| 営業活動 | 商品の販売や仕入れなどによる現金の増減 |

| 投資活動 | 固定資産や株の売買などによる現金の増減 |

| 財務活動 | 資金の借入や返済、新株発行などにによる現金の増減 |

区分ごとの構成項目に、貸借対照表や損益計算書を見ながら記載していきます。

プラスされる項目とマイナスされる項目を、間違えないように入力していきましょう。

それぞれについて、さらに詳しく解説していきます。

3-1. 営業キャッシュフロー

営業活動におけるキャッシュフローとは、売上や仕入れなどによる現金の収入と支出のことです。該当するいくつかの例は、以下のとおりです。

- 商品の販売による売上

- 原材料の仕入れ

- 給与支払い

- 広告宣伝費 など

営業活動で現金をどのくらい生み出したかがわかります。安定した経営を目指すなら、営業キャッシュフローの金額を増やすことが大切です。

3-2. 投資キャッシュフロー

有価証券や固定資産の取得や売却など、投資に関わる現金の収入と支出のことを指します。たとえば、以下のような例が投資キャッシュフローにあてはまります。

- 定期預金の預け入れまたは払い戻し

- 株式の売買

- 不動産の売買 など

会社を大きくしたり、円滑に運営できるようにするために「投資」は欠かせません。そのため、投資キャッシュフローがマイナスであったとしても、過度な心配は不要です。

とはいえ、長期的にマイナスが続くようであれば、見直す必要があるでしょう。

3-3. 財務キャッシュフロー

資金の調達などによる現金の動きをあらわすものを、財務キャッシュフローといいます。該当する一例は、以下のとおりです。

- 金融機関からの借り入れまたは返済

- 新たな株式や債券の発行

- 株主への配当金の支払い など

注意したいのは、金融機関から借り入れした際には「プラス」、返済した際には「マイナス」として計算されることです。キャッシュフロー計算書から見て、現金が「入ってきたか」「出ていったか」を示す必要があります。

プラスとマイナスを誤って計算しないように、ご注意ください。

なお、EXTAGE株式会社では、キャッシュフロー計算書の重要さを身をもって体感できる「戦略MG(マネジメントゲーム)」を開催しています。

初心者の方でもわかりやすいようにゲーム展開しているので、起業を目指している方や、経営に自信のない方におすすめです!実践形式で経営スキルを身につけたい方は、ぜひ以下のボタンから詳細をご確認ください。

\ 1日で3年以上の経営が体験できる! /

キャッシュフロー計算書を作る際の注意点2つ

キャッシュフロー計算書を作成するときは、以下2つの注意点があります。

- 税引前当期純利益を記載する

- 正しい項目で記載する

間違った結果にならないように、注意点について解説します。

1. 税引前当期純利益を記載する

キャッシュフロー計算書の作成は、税引前当期純利益の記載からスタートします。損益計算書にある「税金等調整前当期純利益」をキャッシュフロー計算書に転記してください。

控除後の税引後の金額ではない点に注意が必要です。

2. 正しい項目で記載する

キャッシュフロー計算書に転記する際には、プラスされる項目とマイナスされる項目を間違えないようにしましょう。

記載する箇所をひとつでも誤ってしまうと、最終的な金額があわなくなる可能性があります。

たとえば、投資キャッシュフローの「固定資産の減少額」はプラスされる項目です。一方「固定資産の増加額」は、マイナスされる項目なのでご注意ください。

減少額だから「マイナス」、増加額だから「プラス」と間違えないよう、正しい項目かを確認しながら記載しましょう。

キャッシュフロー計算書を作るとわかる着目すべきポイント4選

キャッシュフロー計算書の3つの区分の数値に着目することで、会社の経営状態がわかります。チェックポイントは、以下の4つです。

- 営業キャッシュフローはプラスになっているか

- 投資キャッシュフローはマイナスになっているか

- 財務キャッシュフローはマイナスになっているか

- フリーキャッシュフローがあるか

キャッシュフロー計算書の見方をマスターできると、経営の安定性や課題点を見つけられるようになりますよ!

ひとつずつ解説していきます。

1. 営業キャッシュフローはプラスになっているか

営業キャッシュフローがプラスの場合、営業活動により利益がでていて、現金が得られていることがわかります。そのため、営業活動が良好な状態であるといえるでしょう。

余裕資金を借入金の返済にあてたり、最新の設備を導入したりと、会社を大きくするために必要なお金を使えるようになります。

一方、マイナスの場合には早急な対応が必要です。

損益計算書で黒字になっていても、現金が減少していることが原因で倒産してしまう可能性があります。

会社が成長し存続していくためにも、営業活動によるキャッシュフローは継続してプラスにすることを目指しましょう。

2. 投資キャッシュフローはマイナスになっているか

投資キャッシュフローは、プラスになっていれば良いわけではありません。

事業拡大のために、積極的な設備投資や資産の運用をしているとマイナスになります。投資キャッシュフローがマイナスだったとしても、成長している健全な会社といえるでしょう。

ただし、そのマイナス分が、営業活動キャッシュフローのプラスの範囲内かどうかがチェックポイントのひとつです。

なお、投資キャッシュフローがプラスとなっている場合、土地や建物、設備などの資産を売却し、資金を得ていることを示しています。

3. 財務キャッシュフローはマイナスになっているか

財務キャッシュフローは、銀行からの借入や返済、配当金の支払いなどが該当します。キャッシュフロー計算書から見て、現金が「増えた」のか「減少した」のかを見極めるのがポイントです。

たとえば、銀行から借入をした際、財務キャッシュフローでは「プラス」として計算します。一方、借入金を返済すると「マイナス」として計算できます。

財務キャッシュフローのマイナスは、借入金の減少をあらわしているのです。

健全な経営ができている場合には、借入金よりも返済額が上回っているため「マイナス」となることが多いです。そのため長期的に「プラス」の状態が続いている際には、資金繰りに苦労している項目について分析する必要があるでしょう。

4. フリーキャッシュフローがあるか

フリーキャッシュフローは、会社が自由に使える資金という意味を持ちます。借入金の返済や内部留保を増やせるため、安定した経営を目指す方は一番意識するべきポイントです。

フリーキャッシュフローは「営業キャッシュフロー」と「投資キャッシュフロー」を合算することで、導きだせます。そのため、自由に使える資金を増やすためには、売上を増やしたり、不動産を売却したりする必要があります。

経営を安定させるためにも、自由に使えるお金を確保しておくことは重要です!

とはいえ、実際の事業や経営との関連性をイメージしにくい方は多いのではないでしょうか。そういう方は、ぜひ戦略MG(マネジメントゲーム)で分析力を鍛えていきましょう。

具体的な取り組みは、関連記事「【講師直伝】戦略MG(マネジメントゲーム)研修とは?得られるスキルとゲームの流れを徹底解説」で詳しく解説しています。

キャッシュフロー計算書を作成する際におすすめの3つのツール

キャッシュフロー計算書の作成には、ツールを使うと便利です。ここでは、3つのツールをご紹介します。

- ひな形を使用する

- Excelで作成する

- 会計ソフトを使用する

事業にあったものを選び、経営に活かせるキャッシュフロー計算書を作成してみてください。

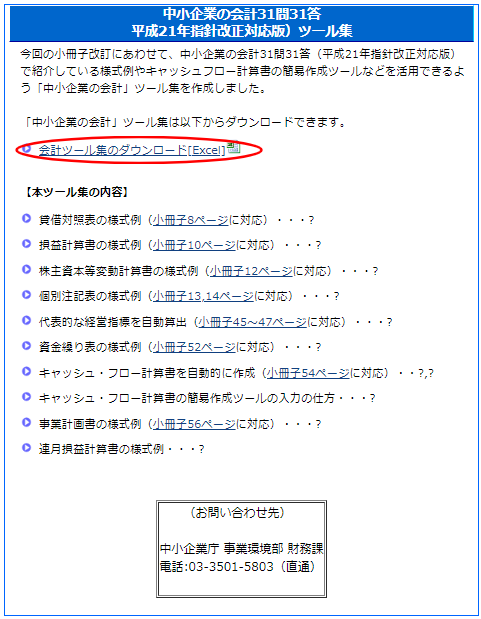

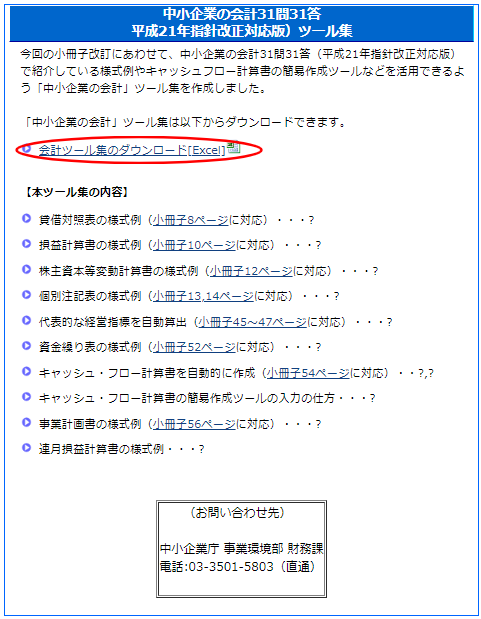

1. ひな形を使用する

中小企業庁のホームページでは、会計ツール集を公開しています。

ツール集の中にある「キャッシュフロー計算書」のひな形をダウンロードすると、ひとつずつ項目を作成する手間がかからないのでおすすめです。

中小企業庁のツールでは、キャッシュフロー計算書を作成するための入力シートがあります。数値を入力するだけで、キャッシュフロー計算書が完成するのが嬉しいポイントです。

利用者登録が不要なので、手軽に利用できます。

2. Excelで作成する

無料で提供されている、Excelのテンプレートを利用するのもおすすめです。たとえば、以下のようなサービス会社が提供しています。

| サービス名 | 特徴 |

|---|---|

| マネーフォワード クラウド会計 | ・8つの形式から選べる ・メールアドレスなどの登録が必要 |

| Smartsheet | ・キャッシュフロー計算書以外のテンプレートもある ・使用しやすいようにカスタマイズできる |

| 経営ノウハウの泉 | ・間接法のフォーマットがダウンロードできる ・メールアドレスなどの登録が必要 |

使用しやすいものを選び、キャッシュフロー計算書を作成してみましょう!

3. 会計ソフトを使用する

作業の負担をなくし正確なものを作成したい方は、会計ソフトを利用することをおすすめします。利用料金がかかるものの、決算書の作成まで済ませられるのが魅力です。

利用方法でわからないことがあれば、サポート機能で質問できます。数値があわない際や、仕訳に迷う際などに質問できるので心強いと感じるでしょう。

キャッシュフロー計算書を作成し、会社の現状や課題の分析に活かしてください。

なお、EXTAGE株式会社が開催している「戦略MG(マネジメントゲーム)」では、実践方式のゲームを楽しみながら経営スキルを身につけられます!

僕も戦略MGを130期以上こなして、創業1期目で売上1.5億・利益率80%で事業を運営できました!

初心者の方でもわかりやすく解説しているので、これから起業を目指している方にもぴったりです。キャッシュフロー計算書の重要性も体感できるので、ぜひ詳細を以下のボタンから確認してみてください。

\ 1日で3年以上の経営が体験できる! /